Η ελληνική οικονομία έχει απόψε ραντεβού με τον Standard & Poor’s. Ο διεθνής οίκος έχει προγραμματίσει για σήμερα τη δεύτερη και τελευταία, για φέτος, αξιολόγησή του για τη χώρα μας και το θετικό outlook που έδωσε τον περασμένο Απρίλιο, δημιουργεί τις βάσεις για μία ακόμα αναβάθμιση.

Αξίζει να σημειωθεί ότι ο S&P είναι ο μοναδικός από τους μεγάλους οίκους αξιολόγησης που δίνει θετικό outlook και επομένως εμφανίζεται ως ο πιο πιθανός για να ανεβάσει το ελληνικό αξιόχρεο στο δεύτερο σκαλοπάτι της επενδυτικής βαθμίδας.

Ωστόσο, αυτό καθ’ αυτό το θετικό outlook δεν εγγυάται την αναβάθμιση. Και το κομμάτι που θα ολοκληρώσει το παζλ της νέας αναβάθμισης μένει να βρεθεί…

Μια ματιά στο σκεπτικό της απόφασης του περασμένου Απριλίου μπορεί να δώσει κάποιες απαντήσεις: τότε ο S&P τόνιζε ότι το θετικό outlook αντανακλά την προσδοκία ότι η δημοσιονομική πειθαρχία που ακολουθείται θα συνεχίσει να μειώνει το χρέος, ενώ η ανάπτυξη θα εξακολουθήσει να υπερβαίνει το μέσο όρο της ευρωζώνης.

Moody’s: Τι σηματοδοτεί η απόφαση για το outlook – Ποιοι οίκοι παίρνουν σκυτάλη

Το σκεπτικό για την ελληνική οικονομία

Μάλιστα υπογράμμιζε ότι θα μπορούσε να αναβαθμίσει την αξιολόγηση εντός των επόμενων 24 μηνών εάν ο λόγος χρέους προς ΑΕΠ υποχωρήσει περαιτέρω για να προσεγγίσει το χρέος χωρών με αντίστοιχη αξιολόγηση. Οι ελληνικές αρχές θα μπορούσαν να το πετύχουν με έναν συνδυασμό οικονομικών μεταρρυθμίσεων που ενισχύουν την ανταγωνιστικότητα, πλήρους ανάπτυξης των κεφαλαίων του Ταμείου Ανάκαμψης και διατηρήσιμων πρωτογενών πλεονασμάτων για μεγάλη χρονική περίοδο.

Στο προσχέδιο του προϋπολογισμού προβλέπεται ότι το πρωτογενές πλεόνασμα για το 2024 θα διαμορφωθεί στα 5,679 δισ. ευρώ ή 2,4% του ΑΕΠ.

Ο S&P εκτιμά επίσης ότι η Ελλάδα θα συνεχίσει να αναπτύσσεται με ρυθμό υψηλότερο από αυτόν της ευρωζώνης, τουλάχιστον έως το 2027, γεγονός που ενισχύει την προοπτική περαιτέρω αναβάθμισης.

Οι κίνδυνοι

Επίσης τότε, ο οίκος είχε επισημάνει ότι, η Ελλάδα παραμένει εκτεθειμένη στις μεταβολές της παγκόσμιας οικονομίας και τα γεωπολιτικά ρίσκα. Αυτά περιλαμβάνουν μια πιθανή επιβράδυνση που θα μπορούσε να επηρεάσει τους σημαντικούς τομείς του τουρισμού και της ναυτιλίας, αλλά και μια αιφνίδια νέα εκτίναξη στις τιμές της ενέργειας. Οι εν λόγω εξελίξεις θα μπορούσαν να επιβραδύνουν την βελτιωμένη δυναμική του ελληνικού αξιόχρεου.

Τι δείχνουν τα ομόλογα για την ελληνική οικονομία

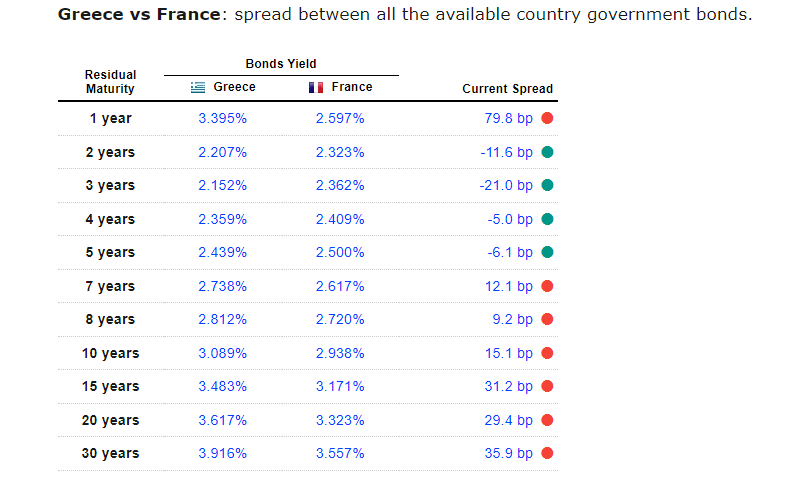

Σημειώνεται ότι η ανάκτηση της επενδυτικής βαθμίδας έχει βελτιώσει σημαντικά την εικόνα των ελληνικών ομολόγων με τη χώρα μας να δανείζεται φθηνότερα από χώρες που έχουν πολύ μεγαλύτερη βαθμολογία.

Κι όπως έγραψε πρόσφατα ο Economist, «το κόστος δανεισμού της Γαλλίας είναι πλέον πολύ υψηλότερο από τα επίπεδα της Πορτογαλίας και πιο κοντά σε αυτό της Ελλάδας και της Ιταλίας από ό,τι στη Γερμανία».

Ειδικότερα, η απόδοση του γαλλικού 10ετούς διαμορφώνεται στο 3,042% και του ελληνικού τίτλου στο 3,270%.

Πότε δανείζεται φθηνότερα η Ελλάδα

Η διαφορά μεταξύ των δύο ομολόγων είναι στις 22 μονάδες βάσης, ενώ αξιοσημείωτο είναι ότι σε ομόλογα μικρότερης διάρκειας η χώρας μας δανείζεται πλέον φθηνότερα από τη Γαλλία. Για παράδειγμα, η απόδοση του ελληνικού 2ετούς (του ομολόγου που είναι πιο ευαίσθητο στη νομισματική πολιτική) είναι στο 2,241% και το αντίστοιχου γαλλικού στο 2,416%.

Εκτός από το διετές, η Ελλάδα έχει μικρότερες αποδόσεις στα ομόλογα διάρκειας 3,4, και 5 ετών.

Τα επόμενα ραντεβού με τους οίκους

Η ελληνική οικονομία έχει ακόμα δύο ραντεβού με τους διεθνείς οίκους μέχρι να κλείσει το έτος.

Ακολουθεί η Fitch στις 22 Νοεμβρίου. Ο οίκος είχε αναβαθμίσει την Ελλάδα σε ΒΒΒ- τον Δεκέμβριο του 2023 και διατηρεί τις προοπτικές της αξιολόγησης αυτής σταθερές. Η χρονιά κλείνει με τη Scope Ratings στις 6 Δεκεμβρίου. Τον Ιούλιο ο οίκος διατήρησε αμετάβλητο το αξιόχρεο της Ελλάδας στο ΒΒΒ- (επενδυτική βαθμίδα) και αναβάθμισε το outlook σε θετικό. Υπενθυμίζεται πως η Scope Ratings διατήρησε αμετάβλητη την πιστοληπτική ικανότητα της Ελλάδας στο ΒΒΒ- και στην προηγούμενη αξιολόγηση στις 26 Ιανουαρίου, ενώ στις 4 Αυγούστου του 2023 έδωσε στη χώρα μας την επενδυτική βαθμίδα.

Αντιστέκεται η «αυστηρή» Moody’s

Υπενθυμίζεται ότι τον περασμένο Σεπτέμβριο η Moody’s δεν έδωσε τελικά την επενδυτική βαθμίδα, ωστόσο αναβάθμισε σε θετικό το outlook, φέρνοντας την ελληνική οικονομία, μόλις μία ανάσα από το πολυπόθητο σκαλοπάτι που θεωρείται ως η σφραγίδα της προόδου που έχει κάνει η Ελλάδα την τελευταία πενταετία.

Ετσι παραμένει η μόνη από τους πέντε οίκους που δεν έχει δώσει την επενδυτική βαθμίδα, καθώς οι άλλοι τέσσερις (DBRS, Fitch, S&P, Scope) έχουν φέρει το ελληνικό αξιόχρεο σε αυτή τη βαθμολογία, επιβεβαιώνοντας εν πολλοίς τον χαρακτηρισμό της «η πλέον αυστηρή». Τον Σεπτέμβριο του 2023, η Moody’s είχε προχωρήσει σε διπλή αναβάθμιση της ελληνικής οικονομίας, από το Ba3 στο Ba1, μια βαθμίδα κάτω από την επενδυτική, θέτοντας σε σταθερές τις προοπτικές, ενώ τον περασμένο Μάρτιο επιβεβαίωσε την αξιολόγηση διατηρώντας αμετάβλητες τις προοπτικές.

Πρόκειται για την δεύτερη αναβάθμιση των προοπτικών της οικονομίας από διεθνή οίκο αξιολόγησης μετά την αντίστοιχη κίνηση της DBRS την προηγούμενη εβδομάδα.

Η βελτίωση του outlook για την ελληνική οικονομία από τη Moody’s

Καταλύτης για την αναβάθμιση των προοπτικών αποτελεί η αυξημένη πιθανότητα διαρκούς ενίσχυσης της υγείας του τραπεζικού τομέα, η οποία μειώνει τους κινδύνους ενδεχόμενης ευθύνης για την κυβέρνηση. Επιπλέον, με την πιθανότητα οικονομικής ανάπτυξης και δημοσιονομικών επιδόσεων να ξεπερνούν τις προσδοκίες του οίκου, η δημοσιονομική ισχύς της Ελλάδας θα μπορούσε να βελτιωθεί ταχύτερα από το αναμενόμενο.

Η επιβεβαίωση της αξιολόγησης Ba1 της Ελλάδας αντικατοπτρίζει τις σημαντικές βελτιώσεις των τελευταίων ετών όσον αφορά την εφαρμογή διαρθρωτικών μεταρρυθμίσεων και τη δημοσιονομική εξυγίανση σε σχέση με τις συνεχείς προκλήσεις σε τομείς όπως η βελτίωση της δικαστικής αποτελεσματικότητας, η μείωση των μακροοικονομικών ανισορροπιών και η πολύ υψηλή επιβάρυνση του δημόσιου χρέους.

Ο κύκλος που άνοιξε το καλοκαίρι του 2023

Η Ελλάδα έχει κάνει μια τεράστια προσπάθεια να αφήσει πίσω της την υπερδεκαετή κρίση και το καλοκαίρι του 2023 πήρε την επενδυτική βαθμίδα από τον Scope Ratings (4 Αυγούστου). Ακολούθησε η αναβάθμιση από τον DBRS τον Σεπτέμβριο, με τον S&P να δίνει από τη μεριά του την πολυπόθηση αναβάθμιση τον Οκτώβριο. Η Fitch έγινε ο τέταρτος οίκος, μεταξύ των αναγνωρισμένων από την Ευρωπαϊκή Κεντρική Τράπεζα, ο οποίος κατέταξε στην επενδυτική βαθμίδα τα ελληνικά ομόλογα στις 2 Δεκεμβρίου.

Η Ελλάδα με την επενδυτική βαθμίδα αποτελεί πλέον ένα πολύ καλό προορισμό επενδύσεων αφού έχει μειωθεί ο λεγόμενος “κίνδυνος χώρας”, με τα οφέλη να επεκτείνονται σταδιακά και στην πραγματική οικονομία, αρχικά στις μεγαλύτερες σε μέγεθος επιχειρήσεις και δευτερευόντως στις μικρότερες, πετυχαίνοντας πλέον καλύτερους όρους δανεισμού από τις αγορές.

Πλέον ο επόμενος στόχος για την κυβέρνηση θα είναι η επιπλέον βελτίωση της πιστοληπτικής ικανότητας της ελληνικής οικονομίας που θα οδηγήσει σε περαιτέρω αποκλιμάκωση του κόστους δανεισμού.